Curso Online de Análise de Investimentos

A análise de investimentos envolve decisões de aplicação de recursos com prazos longos (maiores que um ano), com o objetivo de propiciar ...

Continue lendoAutor(a): Ead Online

Carga horária: 16 horas

Por: R$ 23,00

(Pagamento único)

Mais de 10 alunos matriculados no curso.

Com certificado digital incluído

Com certificado digital incluído

Avaliação dos alunos: 1 no total

- Carlos Da Silva Rodrigues

- Aqui você não precisa esperar o prazo de compensação do pagamento para começar a aprender. Inicie agora mesmo e pague depois.

- O curso é todo feito pela Internet. Assim você pode acessar de qualquer lugar, 24 horas por dia, 7 dias por semana.

- Se não gostar do curso você tem 7 dias para solicitar (através da pagina de contato) o cancelamento ou a devolução do valor investido.*

- Adquira certificado ou apostila impressos e receba em casa. Os certificados são impressos em papel de gramatura diferente e com marca d'água.**

** Material opcional, vendido separadamente.

Modelo de certificados (imagem ilustrativa):

Frente

Frente

Verso

Verso

-

1

Curso de Análise de Investimentos

EAD ONLINE

-

Apresentação

2

Apresentação

Ementa

Bibliografia -

Introdução

3

Introdução

Análise de Investimentos tem por objetivo o apoio à tomada de decisão por parte dos diversos agentes econômicos, no processo de alocação de recursos financeiros escassos entre as inúmeras alternativas oferecidas pelo mercado.

Utiliza-se, para esse fim, de critérios baseados na rentabilidade, risco e liquidez dos ativos. -

Etapas do Processo de Investimento

4

Etapas do Processo de Investimento

Critérios para seleção de alternativas:

Retorno

Valor Presente Líquido;

Taxa Interna de Retorno;

Payback.

Risco

Risco x Incerteza

Decisão sob condições de incerteza;

Risco e retorno – CAPM

Implementação das carteiras. -

Evolução da Análise de Investimentos

5

Evolução da Análise de Investimentos

A primeira escola de análise de investimentos (grafista) surgiu no final do século passado e início deste século com Charles H. Dow, então editor do Wall Street Journal;

Baseia-se, apenas, no acompanhamento da evolução dos preços das ações; -

Evolução da Análise de Investimentos

6

Evolução da Análise de Investimentos

A partir da crise de 1929, com a publicação do livro Security Analysis de Benjamin Graham e David Dodd, em 1934, surge a análise fundamentalista, que propõe-se a avaliar os balanços e índices de desempenho das empresas como forma de determinar o valor das ações.

-

Evolução da Análise de Investimentos

7

Evolução da Análise de Investimentos

A partir da década de 50, com o trabalho do prof. Harry Markowitz, nasce a Moderna Teoria de Finanças, com a publicação, por esse autor, do livro Portfolio Selection, trabalho pioneiro que teve continuidade de diversos pesquisadores, muitos deles, ganhadores de Prêmio Nobel.

-

O Que é Mercado? Para que serve?

8

O Que é Mercado? Para que serve?

Mercado:

É o sistema de relações entre compradores e vendedores visando a alocação ótima de recursos, através de decisões descentralizadas, entre seus participantes. Seu funcionamento baseia-se no sistema de concorrência, resultado da comparação entre utilidade e custos de produção, refletido no preço.

Mercado Financeiro:

É o sistema que faz circular o fluxo financeiro da economia entre seus agentes, que são classificados em um dos seguintes subsistemas: regulador, financeiro e não financeiro. -

Fluxo do Mercado Financeiro

9

Fluxo do Mercado Financeiro

Poupadores

Têm excesso de recursos e estão dispostos a emprestá-los mediante um prêmioInvestidores

Necessitam de recursos para aplicar e estão dispostos a dividir o lucro auferido com os financiadores -

Elementos dos Mercados

10

Elementos dos Mercados

Mercadorias: São todos os bens e serviços que não se destinam ao uso pessoal, mas sim para trocas por outros bens ou serviços;

Capital: É todo estoque de riqueza destinado à produção de mercadorias. É um conjunto de ativos;

Ativos: São os bens e direitos possuídos por um agente econômico capazes de gerar benefícios futuros. Podem ser classificados como ativos reais e financeiros, conforme o tipo de benefício que gerem. -

Elementos dos Mercados

11

Elementos dos Mercados

Compradores (Demanda)

Esses agentes possuem preços de reserva baseados no valor de uso do bem, isto é, no valor presente do fluxo futuro de benefícios esperados;

Vendedores (Oferta)

São aqueles que têm como preço de reserva, pelo menos os custos que incorreram com a produção ou aquisição do bem, o valor trabalho;

Deste “confronto” é estabelecido o valor de troca, ou preço de equilíbrio para o bem.

Pagamento único

Processando...aguarde...

Processando...aguarde...

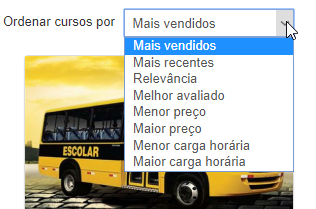

Cursos Relacionados

-

Análise de Investimentos

Análise de Investimentos

R$ 29,9016h

5+

-

análise de investimentos

..::análise de investimentos::..

R$ 29,9916h

100+

-

Análise de Investimentos e Viabilidade Econômica

A análise de investimentos está pautada na escassez dos recursos, que precisam ser utilizados de forma consciente para evitar que o capit...

R$ 99,9010h

Encontre-nos no Facebook

Capítulos

- Apresentação

- Introdução

- Etapas do Processo de Investimento

- Evolução da Análise de Investimentos

- O Que é Mercado? Para que serve?

- Fluxo do Mercado Financeiro

- Elementos dos Mercados

- Tipos de Mercados

- Tipos de Mercados – quanto às emissões

- Tipos de Mercados – quanto ao acesso

- Tipos de Mercados – Quanto à liquidação

- Tipos de Transações

- Funções Econômicas do Mercado Financeiro

- Eficiência de Mercado

- Ineficiência dos mercados

- Intermediação Financeira

- Tipos de Intermediação Financeira:

- Estrutura do Sistema Financeiro Nacional

- Sistema de pagamentos

- Moeda

- Funções da Moeda

- Classificação dos tipos de moedas

- Como se mede a quantidade de moeda ?

- Oferta de moeda

- Funcionamento do sistema bancário

- Relação entre a Base Monetária (B) e o Meio de Pagamento (M)

- Oferta de Moeda

- Demanda de moeda

- Gestão de política monetária 1- Variação no multiplicador

- Gestão de política monetária 2- Variação na renda

- Política Monetária

- Instrumentos de Política Monetária

- Operações de Mercado Aberto

- Títulos de renda fixa

- Tipos de títulos públicos – Pré fixados

- Avaliação de Títulos Públicos

- Tipos de títulos públicos – Pós fixados

- Avaliação de Títulos Públicos

- Estratégias em renda fixa

- MERCADO DE CÂMBIO

- Esquema de Pagamentos internacionais

- Classificação dos Mercados de Câmbio

- Taxa de Câmbio

- Políticas Cambiais

- Taxas Cruzadas e Arbitragem Triangular:

- Paridade do poder de compra

- Arbitragem de Juros x Câmbio – Cupom Cambial

- BALANÇO DE PAGAMENTOS

- Principais Produtos do Mercado de Câmbio

- MERCADO DE CAPITAIS

- Legislação aplicável

- Conceitos de empresa

- Origens das Sociedades por Ações

- Natureza das Sociedades

- Direitos fundamentais dos sócios

- Deveres fundamentais dos Sócios

- Classificação das Sociedades

- Constituição da empresa

- Sociedades Comerciais e seus tipos

- Critérios de classificação das sociedades comerciais

- Conclusão

- Governança Corporativa

- Assembléia Geral

- Conselho de Administração

- Diretoria

- Conselho Fiscal

- Deveres e Responsabilidades dos Administradores

- Valores Mobiliários

- Ações

- Direito de Subscrição

- Direitos das ações

- Proventos das ações

- Direito de participação nos lucros

- Destinação do resultado

- Tipos de dividendos

- Direito de fiscalização

- Direito de preferência

- Direito de voto

- Direito de recesso

- Principais Indicadores:

- Valor da Ação pelo Método dos Dividendos Constantes

- Valor da Ação pelo Método dos Lucros Crescentes:

- MERCADO DE CAPITAIS