Ops, este curso esta Inativo!

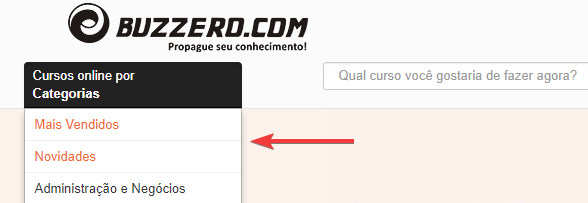

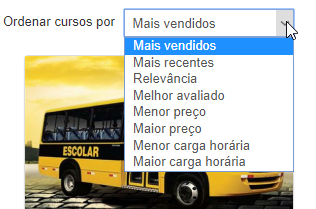

Mas não perca tempo e encontre o melhor curso para você usando a busca acima.Todos os Cursos Online do Buzzero (1394 cursos)

-

QUIMIOTERAPIA: Introdução às Toxicidades – Hematológica (Unidade VII)

Este curso irá caracterizar as toxicidades hematológicas e os cuidados de enfermagem.

R$ 30,005h

10+

-

AGUA E RECURSOS HÍDRICOS

A EQUIPE PROMOVENDO CONHECIMENTO AGORA ESTÁ OFERECENDO CURSOS EM DIVERSAS AREAS PARA MELHORAR O DESENVOLVIMENTO DE TODOS VALE A PENA CONF...

R$ 80,0015h

10+

-

Formação de Conselheiros Terapêuticos - Parte II Acolhimento familiar.

Continuação do curso de formação de Terapeutas, neste curso abordaremos a questão do acolhimento à família e suas subjetividades, falarem...

R$ 99,906h

150+

-

HEBREUS,PERSAS E FENICÍOS

DESCREVE A FORMAÇÃO DAS CIVILIZAÇÕES HEBRAÍCAS,FENICIAS E PERRSÍCAS E SUA IMPORTÂNCIA NO CONTEXTO HISTÓRICO.

R$ 25,005h

10+

-

ASPECTOS PEDAGÓGICOS DA EDUCAÇÃO ESPECIAL - D.I.

ASPECTOS PEDAGÓGICOS DA EDUCAÇÃO ESPECIAL - DEFICIÊNCIA INTELECTUAL. NESTE CURSO TENHA ACESSO À INFORMAÇÕES RELACIONADAS AS PRINCIPAIS CA...

R$ 23,0010h

100+

-

Bullying:Assédio moral entre alunos

Provocações e brincadeiras fazem parte da rotina de jovens e adolescentes. Mas, quando viram uma agressão, ganham o nome de Bullying. É ...

R$ 23,007h

70+

-

CUIDADOS IMEDIATOS EM REANIMAÇÃO NEONATAL

O profissional da área da saúde especificamente enfermeiros obstetras e neonatologistas necessitam de conhecimentos mais apronfudados ace...

R$ 25,007h

100+

-

"TRANSTORNO DE APRENDIZAGEM - DISLEXIA"

TRANSTORNO DE APRENDIZAGEM - DISLEXIA - TRATA-SE DE UM TRANSTORNO FUNCIONAL ESPECÍFICO DA CAPACIDADE DA LEITURA. SAIBA MAIS ADQUIRINDO E...

R$ 36,906h

80+

-

LIDERANÇA

LIDERANÇA E RELAÇÕES INTERPESSOAIS.

R$ 23,002h

3.7k+

-

Curso Teórico Prático de Bioconstruções com Superadobes

Trata-se de um Curso de introdução à temática de Bio construções, abordando a Eco Técnida dos Superadobes.(Construções com sacos de terra...

R$ 40,006h

100+

-

Sistematização da Assistência de Enfermagem

- Indrodução; - Periodos Importantes da História da Enfermagem; -Teorias de Enfermagem; - O Processo de Enfermagem; -Etapas do processo d...

R$ 25,008h

50+

-

Estatística Aplicada a Psicologia

Modulos de nivel universitario de estatística aplicada a psicologia , explicando detalhadamente conceitos de Amostragem, Séries Estatísti...

R$ 30,009h

40+

-

TRANSTORNO DE DÉFICIT DE ATENÇÃO E HIPERATIVIDADE (TDAH) EM CRIANÇAS.

A Psicopedagogia busca intervenções adequadas para aliviar os problemas causados pelo TDAH na criança de 6 a 12 anos. POREM O Transtorno ...

R$ 23,007h

90+

-

O Eletrocardiograma - Aprendendo a Fazer

O eletrocardiograma é um exame de saúde na área de cardiologia no qual é feito o registro da variação dos potenciais elétricos gerados pe...

R$ 30,004h

100+

-

Matemática: Derivada de Funções Reais

Este curso vem atender as necessidades de alunos de diversos cursos e professores interessados em material de apoio para torna suas aulas...

R$ 23,0018h

40+

-

RESGATE E TRANSPORTE DE VÍTIMAS

Curso que tenta abordar de forma simples assuntos como:resgate, colocação em maca rigida, retirada de capacete em acidente, extricamento(...

R$ 23,009h

70+

-

Projeto Político e Pedagógico - PPP

Projeto Político e pedagógico - Conceituação, Embasamento Legal, Metodologia e Desenvolvimento.

R$ 23,006h

30+

-

Neuropsiquiatria - A Avaliação do Paciente

Neste curso você encontra: - Semiotécnica - Anamnese Psiquiátrica - Noção de Morbidade ou Insight - Atitude e suas Alterações - Aparência...

R$ 50,005h

100+

-

RECEITAS DE PANELA DE PRESSÃO

AQUI ESTÃO AS MELHORES RECEITAS QUE VOCÊ PODE (E DEVE) FAZER COM SUA PANELA DE PRESSÃO. COLOQUE-A PARA FUNCIONAL. ESTAS RECEITAS COM MUIT...

R$ 42,9015h

30+

-

MÉTODOS CONTRACEPTIVOS

Os Métodos contraceptivos são processos que permitem reduzir as hipóteses de ocorrer uma gravidez não desejada e prevenir a transmissão d...

R$ 23,008h

10+

-

Formação de Auditor Interno da ISO 9001:2008

O curso tem como objetivo a capacitação para a realização de auditorias com base na NBR ISO 9001:2008.

R$ 50,0016h

100+

-

ADMINISTRAÇÃO GERAL

A Equipe Promovendo Conhecimento está melhorando os cursos e aceitamos sujestoes e criticas via painel de contato O curso oferecido acim...

R$ 100,0040h

250+

-

ADMINISTRAÇÃO DE RECURSOS HUMANOS E GESTÃO DE PESSOAS

Os avanços observados nas últimas décadas têm levado as organizações a buscarem novas formas de gestão com o intuito de melhorar o desemp...

R$ 23,007h

70+

-

10 S A Base para a Qualidade Total.

O Programa 10 S faz parte de uma proposta da nova gestão administrativa . Este conceito resulta de uma evolução de seu par 5 S, que foi c...

R$ 24,907h

40+