Curso Online de REVISÃO DE DIREITO TRIBUTÁRIO 2A PARTE - NORMAS DO CÓDIGO TRIBUTÁRIO NACIONAL

A preparação para concursos requer estratégia e esforço. O entendimento dos dispositivos constitucionais e legais são essenciais nas maté...

Continue lendoAutor(a): Neydja M D Morais

Carga horária: 15 horas

Por: R$ 39,90

(Pagamento único)

Mais de 5 alunos matriculados no curso.

Com certificado digital incluído

Com certificado digital incluído

- Aqui você não precisa esperar o prazo de compensação do pagamento para começar a aprender. Inicie agora mesmo e pague depois.

- O curso é todo feito pela Internet. Assim você pode acessar de qualquer lugar, 24 horas por dia, 7 dias por semana.

- Se não gostar do curso você tem 7 dias para solicitar (através da pagina de contato) o cancelamento ou a devolução do valor investido.*

- Adquira certificado ou apostila impressos e receba em casa. Os certificados são impressos em papel de gramatura diferente e com marca d'água.**

** Material opcional, vendido separadamente.

Modelo de certificados (imagem ilustrativa):

Frente

Frente

Verso

Verso

-

Revisão de Direito Tributário 2ª parte

revisão de direito tributário 2ª parte

nível básico

normas do código tributário nacionalwww.institutohodie.com.br

1

-

APRESENTAÇÃO

a preparação para concursos requer estratégia e esforço. o entendimento dos dispositivos constitucionais e legais são essenciais nas matérias jurídicas.

neste curso, serão revisadas as normas do código tributário nacional.

ideal para a prova da oab e concursos.www.institutohodie.com.br

2

apresentação

-

tópicos

noções iniciais

disposições gerais do sistema tributário nacional no ctn

competência tributária no ctn

limitações ao poder de tributar no ctn

impostos no ctn

imposto sobre o patrimônio e renda

imposto sobre a produção e circulação

taxa

contribuição de melhoria

normas gerais de direito tributário

legislação tributáriawww.institutohodie.com.br

3

-

NOÇÕES INCIAIS

o ctn – código tributário nacional estabelece as normas as normas gerais de direito tributário aplicáveis à união, aos estados, ao distrito federal e aos municípios, sem prejuízo da respectiva legislação complementar, supletiva ou regulamentar.

www.institutohodie.com.br

4

noções inciais

-

DISPOSIÇÕES GERAIS DO SISTEMA TRIBUTÁRIO NACIONAL NO CTN

normas do sistema tributário nacional - o sistema tributário nacional é regido pelo disposto na constitucional, em leis complementares, em resoluções do senado federal e, nos limites das respectivas competências, em leis federais, nas constituições e em leis estaduais, e em leis municipais.

conceito de tributo - art. 3º tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.disposições gerais do sistema tributário nacional no ctn

www.institutohodie.com.br

5

-

natureza do tributo - art. 4º a natureza jurídica específica do tributo é determinada pelo fato gerador da respectiva obrigação, sendo irrelevantes para qualificá-la:

i - a denominação e demais características formais adotadas pela lei;

ii - a destinação legal do produto da sua arrecadação.

espécies de tributos - art. 5º os tributos são impostos, taxas e contribuições de melhoria. acrescidos os empréstimos compulsórios e as contribuições sociais.www.institutohodie.com.br

6

-

COMPETÊNCIA TRIBUTÁRIA NO CTN

competência tributária - art. 6º a atribuição constitucional de competência tributária compreende a competência legislativa plena, ressalvadas as limitações contidas na constituição federal, nas constituições dos estados e nas leis orgânicas do distrito federal e dos municípios, e observado o disposto nesta lei.

competência tributária e repartição das rendas – art. 6º parágrafo único. os tributos cuja receita seja distribuída, no todo ou em parte, a outras pessoas jurídicas de direito público pertencerá à competência legislativa daquela a que tenham sido atribuídos.competência tributária no ctn

www.institutohodie.com.br

7

-

características da competência tributária

art. 7º a competência tributária é indelegável, salvo atribuição das funções de arrecadar ou fiscalizar tributos, ou de executar leis, serviços, atos ou decisões administrativas em matéria tributária, conferida por uma pessoa jurídica de direito público a outra, nos termos do § 3º do artigo 18 da constituição.

§ 1º a atribuição compreende as garantias e os privilégios processuais que competem à pessoa jurídica de direito público que a conferir.

§ 2º a atribuição pode ser revogada, a qualquer tempo, por ato unilateral da pessoa jurídica de direito público que a tenha conferido.

§ 3º não constitui delegação de competência o cometimento, a pessoas de direito privado, do encargo ou da função de arrecadar tributos.

www.institutohodie.com.br

8

-

não exercício da competência tributária - art. 8º o não-exercício da competência tributária não a defere a pessoa jurídica de direito público diversa daquela a que a constituição a tenha atribuído.

www.institutohodie.com.br

9

-

LIMITAÇÕES AO PODER DE TRIBUTAR NO CTN

lembrando que essas regras do artigo 9º ao 11 do ctn foram inseridas na constituição federal

art. 9º é vedado à união, aos estados, ao distrito federal e aos municípios:

i - instituir ou majorar tributos sem que a lei o estabeleça, ressalvado, quanto à majoração, o disposto nos artigos 21, 26 e 65; (princípio da legalidade)

ii - cobrar imposto sobre o patrimônio e a renda com base em lei posterior à data inicial do exercício financeiro a que corresponda; (princípio da irretroatividade)

iii - estabelecer limitações ao tráfego, no território nacional, de pessoas ou mercadorias, por meio de tributos interestaduais ou intermunicipais; (princípio da liberdade de tráfego)limitações ao poder de tributar no ctn

www.institutohodie.com.br

10

-

art. 9º é vedado à união, aos estados, ao distrito federal e aos municípios:

iv - cobrar imposto sobre: (imunidade recíproca prevista na cf/88)

a) o patrimônio, a renda ou os serviços uns dos outros;

b) templos de qualquer culto;

c) o patrimônio, a renda ou serviços dos partidos políticos, inclusive suas fundações, das entidades sindicais dos trabalhadores, das instituições de educação e de assistência social, sem fins lucrativos, observados os requisitos fixados na seção ii deste capítulo; (redação dada pela lcp nº 104, de 10.1.2001)

d) papel destinado exclusivamente à impressão de jornais, periódicos e livros.

www.institutohodie.com.br

11

Pagamento único

Processando...aguarde...

Processando...aguarde...

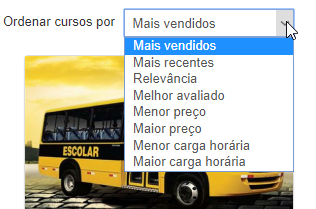

Cursos Relacionados

-

REVISÃO DE DIREITO TRIBUTÁRIO - 1A PARTE - NORMAS CONSTITUCIONAIS

A preparação para concursos requer estratégia e esforço. O entendimento dos dispositivos constitucionais e legais são essenciais nas maté...

R$ 39,008h

5+

-

Direito Tributário

O direito tributário é o segmento do direito financeiro que define como serão cobrados dos cidadãos os tributos e outras obrigações a ele...

R$ 23,0030h

60+

-

Direito Tributario

Resumo completo dos principais temas alencados no Direito Tributario.

R$ 54,9010h

10+

Encontre-nos no Facebook

Capítulos

- Revisão de Direito Tributário 2ª parte

- APRESENTAÇÃO

- NOÇÕES INCIAIS

- DISPOSIÇÕES GERAIS DO SISTEMA TRIBUTÁRIO NACIONAL NO CTN

- COMPETÊNCIA TRIBUTÁRIA NO CTN

- LIMITAÇÕES AO PODER DE TRIBUTAR NO CTN

- IMPOSTOS NO CTN

- IMPOSTOS SOBRE O COMÉRCIO EXTERIOR

- IMPOSTO SOBRE O PATRIMÔNIO E RENDA

- IMPOSTO SOBRE A PRODUÇÃO E A CIRCULAÇÃO

- TAXA

- CONTRIBUIÇÃO DE MELHORIA

- NORMAS GERAIS DE DIREITO TRIBUTÁRIO

- LEGISLAÇÃO TRIBUTÁRIA

- VIGÊNCIA DA LEGISLAÇÃO TRIBUTÁRIA

- APLICAÇÃO DA LEGISLAÇÃO TRIBUTÁRIA

- INTERPRETAÇÃO DA LEGISLAÇÃO TRIBUTÁRIA

- OBRIGAÇÃO TRIBUTÁRIA

- FATO GERADOR

- SUJEITO ATIVO

- SUJEITO PASSIVO

- SOLIDARIEDADE

- CAPACIDADE TRIBUTÁRIA

- DOMICÍLIO TRIBUTÁRIO

- RESPONSABILIDADE TRIBUTÁRIA

- CRÉDITO TRIBUTÁRIO

- LANÇAMENTO DO CRÉDITO TRIBUTÁRIO

- SUSPENSÃO DO CRÉDITO TRIBUTÁRIO

- EXTINÇÃO DO CRÉDITO TRIBUTÁRIO

- EXCLUSÃO DO CRÉDITO TRIBUTÁRIO

- GARANTIAS E PRIVILÉGIOS DO CRÉDITO TRIBUTÁRIO

- ADMINISTRAÇÃO TRIBUTÁRIA

- DÍVIDA ATIVA

- CERTIDÃO

- DISPOSIÇÕES FINAIS

- ENCERRAMENTO

- REFERÊNCIAS BIBLIOGRÁFICAS